O dólar está em perigo? Matéria da famosa revista The Economist responde como os próprios Estados Unidos podem destruir o reinado da moeda mais poderosa do mundo

Após o colapso do sistema de Bretton Woods de taxas de câmbio fixas em 1973, o prestígio do dólar parecia destruído. Os Estados Unidos desvalorizaram sua moeda duas vezes em apenas um ano. “O dólar é considerado em todo o mundo como uma moeda doente”, disse um escritor do New York Times; previsões de queda no uso do dólar eram abundantes. Essas visões, observa Barry Eichengreen, da Universidade da Califórnia, Berkeley, em seu livro Exorbitant Privilege, não poderiam estar mais erradas. A participação dos Estados Unidos na economia global, medida em PPC (paridade do poder de compra), caiu de 27% para 23% em 2000. Mas, à medida que o resto do mundo estacionava sua crescente riqueza em Nova York e os governos acumulavam reservas para defender suas moedas, a demanda por dólares cresceu.

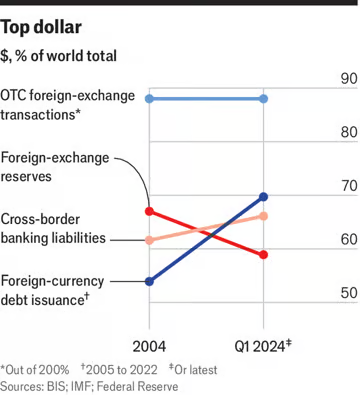

No século XXI, o padrão se repetiu. Em meio a previsões de perda de seu status — e apesar de uma queda adicional na participação dos Estados Unidos na produção mundial para 16% — o “rei dólar” manteve seu trono. Para comércio, investimento internacional e transações cambiais, o dólar continua sendo, de longe, a moeda de escolha (veja o gráfico). Seu apelo dá aos Estados Unidos um suprimento aparentemente infinito de crédito e o poder de paralisar entidades financeiras estrangeiras com sanções. Sua força significa que, em taxas de câmbio de mercado, os Estados Unidos respondem por mais de um quarto da economia mundial, o mesmo que em 1990.

Não é que não tenha havido mudanças. O domínio do dólar diminuiu em reservas e faturamento comercial. A fração de reservas que os bancos centrais mantêm em dólares atingiu o pico em 2001 em 73%, e desde então caiu para 59%, de acordo com dados do FMI. Retire distorções como o efeito da apreciação do dólar e a participação real caiu para 56%, de acordo com pesquisa de Serkan Arslanalp, do FMI, e dois coautores, incluindo o Sr. Eichengreen.

A China é responsável pelo declínio do dólar no faturamento do comércio. À medida que tentou internacionalizar o yuan e escapar do controle que os Estados Unidos têm sobre o sistema financeiro — demonstrado pelas sanções contra a Rússia após a invasão da Ucrânia — o governo chinês passou a última década tentando realizar mais negócios em yuan. Ele deixou seus parceiros comerciais mais confortáveis com o uso da moeda, por exemplo, abrindo linhas de swap para fornecer crédito em yuan e lançando um sistema de pagamentos transfronteiriços. Cerca de 25-30% do comércio de bens e serviços da China agora é liquidado em sua própria moeda.

Tomados em conjunto, esses declínios do dólar como moeda de reserva e como base para faturamento comercial podem parecer prenúncios de uma espiral de queda. É mais útil manter uma moeda como reserva hoje se ela trouxer muitas opções para o comércio amanhã. Portanto, uma alta parcela de reservas e faturamento comercial deve, em teoria, reforçar uma à outra, de acordo com a pesquisa de Gita Gopinath, do FMI, e Jeremy Stein, da Universidade de Harvard. Reverta essa ideia e, em teoria, o dólar estaria em apuros.

Mas os declínios gêmeos não estão interligados o suficiente para prejudicar a posição do dólar. Nos dados do FMI, a participação do dólar nas reservas caiu apenas para o nível onde estava em 1995. E não foi a China que absorveu essa participação, nem o euro, que a Europa usa para a maior parte de seu próprio comércio e é a moeda dominante em partes da África. Em vez disso, são, como diz uma piada, outras moedas chamadas “dólar” ou “coroa”: as da Austrália, Canadá, Nova Zelândia, Cingapura, Dinamarca, Suécia e Noruega. “Elas são as moedas de pequenas, abertas e bem administradas economias com metas de inflação”, diz o Sr. Eichengreen.

É bom ser rei

Essas moedas também são, em sua maioria, de aliados dos Estados Unidos, o que dificulta sustentar o argumento de que a queda na participação nas reservas diz muito sobre a perda de hegemonia ocidental. E, entre as participações oficiais restantes em dólares, três quartos são de propriedade de governos com vínculos militares com a América, diz Colin Weiss, do Federal Reserve. Surpreendentemente, observe o Sr. Arslanalp e seus colegas, a participação do yuan nas reservas internacionais diminuiu desde 2022, quando a Rússia invadiu a Ucrânia, desencadeando sanções americanas e especulações de que os países abandonariam o dólar por medo de tratamento semelhante.

Quanto ao comércio, fluxos envolvendo pelo menos uma economia avançada, exceto a China, respondem por dois terços do total global, calculam Gerard DiPippo, agora da Bloomberg, e Andrea Palazzi, do Centro de Estudos Estratégicos e Internacionais. É difícil ver por que esses países mudariam para o yuan, pois são, em sua maioria, aliados dos EUA. Excluindo-os, apenas 25% do comércio global ficaria na mesa, três quartos dos quais são entre mercados emergentes que não incluem a China. Mudar esses fluxos para o yuan é uma tarefa difícil, dados os riscos de manter a moeda.

Pesquisadores do Federal Reserve concluíram em 2023 que o domínio do dólar “permaneceu estável nos últimos 20 anos”. Por que é tão difícil deslocá-lo? Um dos motivos são os efeitos de rede: quanto mais as pessoas usam dólares, maiores são os incentivos para continuar usando-os. Isso é visível na negociação de moedas, onde a liquidez do dólar significa que, para alguns pares de moedas, é mais barato negociar através do dólar — ou seja, vender uma participação por dólares e, em seguida, comprar a moeda desejada — do que negociar diretamente entre duas moedas que não sejam o dólar.

Diz-se frequentemente que o status do dólar confere um “privilégio exorbitante”.

Os efeitos de rede, no entanto, não garantem o status quo para sempre, como demonstrado pela queda de antigas moedas de reserva, como a libra esterlina e o florim holandês. O problema enfrentado pelos rivais do dólar é que eles simplesmente não conseguem oferecer uma reserva de valor tão segura e líquida, e em grandes quantidades. O sistema autoritário da China e o controle sobre sua conta de capital, que restringe quanto dinheiro pode ser retirado do país, deixam os investidores nervosos. A Europa carece de ativos seguros e emitidos em conjunto, como os títulos do Tesouro dos EUA. Nenhum outro lugar oferece a combinação americana de estado de direito, mercados profundamente líquidos e uma conta de capital aberta, o que significa que os investidores sabem que podem sacar seu dinheiro facilmente.

Mais provável do que outro país ganhar essas características é a América abrir mão delas, seja por design ou acidente. Muitos críticos americanos questionam o domínio do dólar. No influente livro Trade Wars are Class Wars, Michael Pettis, da Universidade de Pequim, e Matthew Klein, um escritor financeiro, argumentam que o status do dólar como o local padrão para as economias do mundo significa que países mercantilistas, como a China, acumulam vastas quantidades de ativos americanos devido a seus superávits comerciais consistentes.

Como esses fluxos globais de capital, há muito tempo se pensa, reduzem as taxas de juros dos EUA e, ao fortalecer a moeda, aumentam o poder de compra de seus consumidores e empresas, o status do dólar é frequentemente considerado como conferindo um “privilégio exorbitante” — isto é, uma vantagem injusta e extrema. Mas Pettis e Klein dizem que esse status aumenta o custo das exportações dos Estados Unidos e prejudica seus trabalhadores industriais. JD Vance, companheiro de chapa de Donald Trump, fez um argumento semelhante. Robert Lighthizer, Representante Comercial dos EUA durante a presidência de Trump, sugeriu a possibilidade de derrubar o dólar cobrando uma “taxa de acesso ao mercado” sobre estrangeiros que detêm ativos americanos.

Esse argumento não é totalmente ilógico. Contudo, é difícil para os pesquisadores identificarem o quanto a compra estrangeira de dólares fortalece o dólar, em comparação com o quanto essa mesma demanda reduz as taxas de juros (o que, por sua vez, enfraquece o dólar). Comparações simples de rendimentos de títulos mostram pouco privilégio exorbitante. Na verdade, as taxas de juros americanas tendem a ser mais altas do que em outras partes do mundo, em parte devido à sua economia forte.

As empresas americanas podem simplesmente pedir empréstimos a preços mais baixos

É mais fácil ver a vantagem que o dólar confere não nas taxas de juros, mas nas quantidades de dívida emitida. Os EUA acumularam dívidas públicas líquidas no valor de 99% do seu PIB e continuam a ter um enorme déficit de 7% do PIB. O Reino Unido enfrentou uma crise no mercado de títulos em 2022 com níveis mais baixos de dívida e empréstimos.

O setor privado também se beneficia. Os ativos americanos compõem mais de um quarto do estoque global de investimentos em instrumentos financeiros, acima de menos de um quinto em meados dos anos 2000, segundo o Goldman Sachs. Um artigo de William Diamond, da Universidade da Pensilvânia, e Peter Van Tassel, da Caption Partners, uma empresa de investimentos, conclui que

a demanda por ativos em dólar reduz todas as taxas de juros americanas em comparação com um cenário contrafactual, não apenas as do governo. As empresas americanas, então, podem simplesmente tomar empréstimos mais baratos.

Uma administração americana que interferisse no papel do dólar como moeda de reserva arriscaria abrir mão desses benefícios — razão pela qual tem sido, geralmente, a política do Tesouro apoiar o status quo. Apesar das preocupações de Vance e dos lamentos de Trump sobre um dólar forte, a plataforma do Partido Republicano promete manter o dólar como moeda de reserva mundial.

Isso deixa a possibilidade de uma perda acidental de status. O sistema de Bretton Woods colapsou porque os Estados Unidos não conseguiram satisfazer a demanda mundial por seus ativos, dada a indexação do dólar ao ouro, sem comprometer sua segurança. O problema ficou conhecido como o “dilema de Triffin”, em homenagem a Robert Triffin, o economista que o identificou. Agora, os economistas falam de um “novo dilema de Triffin”, em que o apetite por dólares incentiva o endividamento americano, ameaçando as condições que tornam os greenbacks tão atraentes.

É improvável que o novo dilema de Triffin cause uma crise dramática enquanto não houver uma alternativa viável para a qual os investidores possam fugir em larga escala. No entanto, é concebível que o endividamento americano possa gradualmente fazer com que as dívidas em dólares pareçam menos seguras. Isso não significaria o triunfo de outra moeda. Mais provavelmente, o mundo teria que viver sem um ativo líquido, seguro e abundante. Visto dessa forma, o verdadeiro “privilégio exorbitante” é mais amplamente distribuído do que os críticos sugerem. Os americanos obtêm dívida barata, os estrangeiros obtêm um estoque seguro de valor. Se esse serviço desaparecer, o mundo inteiro pagará o preço.

José Gomes

17/10/2024 - 17h03

Que texto de baixíssima qualidade. Propaganda da Cia na veia. Onde esse site comprou isso?