Consegui, finalmente, a confirmação do preço de US$ 42,5 milhões pagos pela Astra pela refinaria de Pasadena em 2005. Um dos documentos obtidos com exclusividade pelo Cafezinho deixa bem claro, todavia, que o valor total investido foi bem além dos US$ 42,5, porque não este preço não inclui os estoques, nem considera a dívida líquida da empresa, que era de US$ 196,7 milhões em 2003.

O blog teve acesso a dois documentos. Um deles é uma análise da Jefferies, uma conceituada corretora de valores com escritórios em Nova York, Europa e Hong Kong.

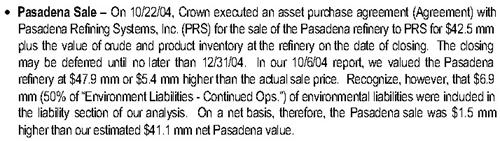

O trecho acima relata que, no dia 22 de outubro de 2004, a Crown (então proprietária da refinaria) assinou um acordo com a Pasadena Refining Systems, Inc (empresa criada pela Astra para tocar o negócio) para vender a refinaria por US$ 42,5 milhões, MAIS O VALOR DO PETRÓLEO E DOS DERIVADOS EM ESTOQUE NA DATA DO FECHAMENTO.

O relatório da Jefferies qualifica a refinaria como um ativo “strong buy”, ou seja, era uma oportunidade excelente de compra.

Não posso deixar de comentar, contudo, que o autor do relatório, Greg Imbruce, tem uma mancha. Imbruce, alguns anos mais tarde, seria acusado de inúmeras fraudes contra o sistema financeiro. Mas isso acontece quando ele vai trabalhar em outra empresa, a Madoff, que ficaria famosa por suas fraudes contra celebridades. Aqui Imbruce (assim espero) é apenas mais um analista financeiro da Jefferies, compilando dados da refinaria de Pasadena e sugerindo que se tratava de uma boa opção de compra. Na época, o Citibank também emitia notas otimistas para quem comprasse ações da refinaria de Pasadena.

Desconsideremos, portanto, o histórico posterior de Imbruce, até porque vamos nos ater aqui apenas a dados, que podemos confirmar em outras fontes. E a Jefferies é uma empresa séria, que resistiu aos últimos terremotos financeiros que abalaram o mundo, e continua firme e forte.

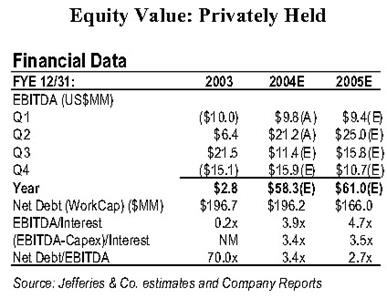

O relatório traz, por exemplo, uma tabelinha com o desempenho financeiro da refinaria em 2003 e estimativas para 2004 e 2005.

EBITDA é a sigla de “Earnings Before Interest, Taxes, Depreciation and Amortization”, que significa “Lucros antes de juros, impostos, depreciação e amortização”, em português. Pela tabela, observa-se que Pasadena, em seu pior momento, gerou lucro de US$ 2,8 milhões. Para 2004 e 2005, a expectativa era de um aumento forte nos lucros e também redução da dívida.

Em 2003, a dívida da refinaria correspondia a 70 vezes o seu lucro; em 2004, essa relação cairia para 3,4; no ano seguinte, para 2,7.

A refinaria tinha uma dívida líquida de quase US$ 200 milhões em 2003. Ora, diante desta informação, a pergunta certa a fazer é: a Astra herdou essa dívida? Para mim, está claro que sim, já que se tornou proprietária integral da companhia.

Sendo assim, o custo para a Astra, ao adquirir Pasadena, deve incluir também a integração desta dívida.

E hoje, no jornal Valor, em matéria intitulada “Muitas questões e algumas respostas sobre o caso da refinaria de Pasadena“, há pelo menos uma informação nova.

A operação montada pela Astra para comprar a refinaria de Pasadena incluiu também a capitalização da nova empresa formada, a Astra Oil Trading, com US$ 300 milhões. Nesta capitalização estão incluídos, aparentemente (termo usado pelo Valor), os estoques.

Sendo assim, a Astra investiu os seguintes valores em Pasadena:

– US$ 42,5 milhões para adquirir o controle acionário da refinaria.

– Custo não informado para adquirir os estoques.

– Integração de US$ 197 milhões em dívidas.

– US$ 300 milhões para capitalizar a trading que comercializaria os produtos da refinaria.

– US$ 100 milhões para reduzir a emissão de enxofre e adaptar a refinaria às exigências ambientais do Estado (esse custo, aparentemente, seria repartido com a Petrobrás).

Segundo o Valor, a companhia valia US$ 678 milhões em 2006, incluindo estoques.

Em 2012, quando perde a disputa judicial na Corte de Arbitragem de Nova York, a Petrobrás terá pago, para ficar com 100% da companhia, um total de US$ 825 milhões. Outros US$ 355 milhões foram gastos com multas, juros, honorários e despesas processuais.

O total gasto pela estatal brasileira em Pasadena ficou em US$ 1,18 bilhão.

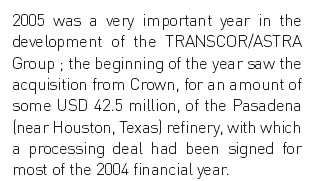

O outro documento a que tivemos acesso exclusivo é o relatório da NPM/CNP, o grupo que controla todas as companhias da família Frére, incluindo a Astra.

O trecho que menciona o preço pago:

No mesmo documento, informa-se que a Astra comprou, ainda em 2006, um outra refinaria, menor, com capacidade para processar apenas 38 mil barris por dia, pagando US$ 200 milhões.

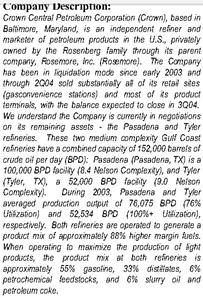

Voltando ao relatório da Jefferies, ele traz o histórico da Crown, com informações essenciais para se entender o preço pedido por ela por sua refinaria em Pasadena:

O texto acima, em resumo, revela o seguinte:

1) A Crown pertencia aos Rosenberg, que a controlavam através da empresa Rosemore, a qual, por sua vez, estava em processo de liquidação desde 2003. Por isso, os ativos estavam sendo vendidos a preços abaixo do mercado, porque a família estava precisando pagar suas dívidas. Só a refinaria de Pasadena tinha uma dívida de US$ 200 milhões. Não é de se espantar, portanto, que os Rosenberg estivessem ansiosos para vendê-la e dispostos a aceitar qualquer oferta razoável que os livrassem daquele peso.

2) Por outro lado, a Astra não compraria uma refinaria tão endividada se não a considerasse um bom negócio. Um palpite é que boa parte daquelas dívidas era com fornecedores, e que poderiam ser pagas com venda dos estoques e produção. A dívida pode explicar também os US$ 300 milhões que a Astra investiu na capitalização da trading que cuidaria dos negócios da refinaria.

3) Em 2003, seu pior ano, a refinaria de Pasadena refinou em média 76.075 barris por dia, o que correspondia a 76% de sua capacidade, estimada em 100 mil barris por dia (outras estimativas falam e 120 mil por dia).

4) O índice para avaliar o grau de produtividade e modernização de uma refinaria de petróleo é o Nelson Complexity Index. Quanto mais alto o índice, melhor. O de Pasadena era estimado, em 2004, em 8,4. O índice é inferior à média das refinarias americanas, que é de 9,5. Mas é bem acima da média das europeias. No mundo inteiro, a média é de 5,9. Na América Latina, é de 4,7. Considerando que Pasadena é uma refinaria de tamanho médio, e extremamente bem localizada, contando com uma rede comercial e logística estruturada ao longo de seus quase 100 anos de existência, o índice 8,4 me parece bastante razoável. Mais uma prova que Pasadena jamais foi uma “sucata”, conforme os críticos da Petrobrás querem nos fazer acreditar.

Abaixo, trechos de matéria do Valor que considero pertinentes para se entender o imbróglio. Nela, citam-se exemplos de outras aquisições feitas na mesma época, e fica claro que o preço pago pela Petrobrás não era abusivo. Ao contrário, estava inclusive bem abaixo da média de mercado, o que é explicável pelo fato da refinaria ainda não ter completado o processo de adaptação às novas exigências ambientais do governo.

A matéria do Valor também explica, em parte, a cláusula Marlim, que era uma forma da Astra se garantir contra riscos advindos da decisão da Petrobrás de fazer uma verdadeira reviravolta na refinaria, adaptando-a para processar óleos pesados da Bacia de Campos. Outra explicação para a cláusula Marlim é uma compensação para um possível conflito de interesses entre uma empresa fundamentalmente voltada para a produção, como a Petrobrás, e outra focada na comercialização, como a Astra.

*

VALOR

Muitas questões e algumas respostas sobre o caso da refinaria de Pasadena (trechos).

Por Cláudia Schüffner e Fernando Torres | Do Rio e de São Paulo

Quanto a Petrobras pagou pela refinaria?

Embora o desembolso total da estatal com o negócio tenha sido de US$ 1,18 bilhão, esse não foi o valor pago pelo “ativo refinaria”. Pela primeira metade das ações da unidade, a Petrobras diz que pagou, em fevereiro de 2006, US$ 189 milhões. O valor era metade da avaliação feita por 100% do ativo, de US$ 378 milhões, que constava em contrato, e que se compara aos US$ 42,5 milhões pagos pela belga Astra Oil Trading (que depois mudou de nome para Transcor Astra) um ano antes. Soma-se a isso mais US$ 300 milhões, que era o capital investido pela futura sócia na trading (braço comercial da refinaria), que aparentemente eram estoques, e chega-se a um valor de referência de US$ 678 milhões para refinaria e trading, com estoques.

Segundo a versão da Petrobras, além dos US$ 189 milhões, mais US$ 170 milhões teriam sido pagos, também em fevereiro de 2006, por metade dos estoques que estavam na trading na época. (esse valor não coincide exatamente com metade dos US$ 300 milhões citados no contrato, gerando uma diferença de US$ 20 milhões a ser esclarecida).

Após a disputa com o sócio, a corte arbitral determinou, em abril de 2009, que a Petrobras teria que pagar US$ 296 milhões pela outra metade das ações da refinaria (não fica claro porque o valor subiu 56% em relação ao desembolsado pela primeira metade, e se isso tem a ver com as cláusulas do contrato) e mais US$ 170 milhões referentes à segunda metade dos estoques existentes em julho de 2008, além de outros ajustes.

Assim, pelo “ativo refinaria” teriam sido pagos US$ 485 milhões e, incluindo os estoques de US$ 340 milhões, chega-se a um valor de US$ 825 milhões para o negócio. O restante, de US$ 355 milhões, foi pago em multas, juros e reembolsos com honorários motivados pela disputa arbitral, que não estão bem detalhados.

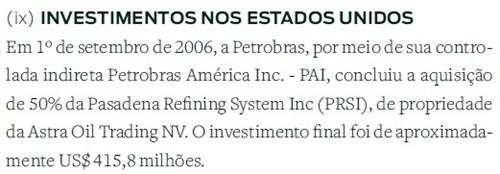

À Securities and Exchange Commission (SEC), regulador do mercado nos EUA, a Petrobras disse que pagou US$ 416 milhões pela primeira parcela da refinaria, valor distinto do informado no Brasil.

[Nota Cafezinho: foi informado sim, está no relatório da Petrobrás de 2006:

].

Por que a refinaria é avaliada hoje em menos de US$ 200 milhões?

Pouco antes da crise de 2008, o mercado de refino de petróleo viveu uma fase de ouro, com o petróleo batendo recorde e as margens das refinarias nas alturas, o que esticou demais os preços dos ativos. Foi exatamente com essa perspectiva que a compra foi fechada.

Após a queda do Lehman Brothers, tudo mudou. Reportagens da imprensa internacional citam casos em que houve queda de 80% no valor das refinarias americanas depois da crise. Como referência, a Valero Energy, maior empresa independente do setor de refino dos EUA, viu o valor de sua ação sair de US$ 63 em abril de 2006, perto do fechamento do negócio em Pasadena, para menos de US$ 15 em 2010 (queda de 76%). Atualmente, a ação está perto de US$ 50.

O que explica o salto do valor da refinaria de US$ 42,5 milhões em 2005 para US$ 378 milhões em 2006, sem os estoques?

Essa pergunta continua sem resposta. Mas o preço que mais parece fora de lugar é o primeiro, conseguido na negociação da belga Astra com a antiga dona da refinaria, a Crown Refinery, que tentava se desfazer do ativo desde 2001 e fechou negócio em 2005. A Petrobras diz, em sua defesa, que, logo depois da compra, a Astra investiu mais US$ 84 milhões no negócio, o que elevaria o total gasto pela belga para US$ 126 milhões. Ainda assim, o valor está bem abaixo da avaliação inicial de US$ 378 milhões da refinaria (sem estoques) feita em 2006.

Qual era a média de preço de uma refinaria quando a Petrobras fez a aquisição?

Ao se considerar os US$ 378 milhões de avaliação para 100% da refinaria de Pasadena previstos na negociação de fevereiro de 2006, a compra da Petrobras teria sido fechada com um múltiplo de US$ 3,78 mil por barril. Contando o desembolso de US$ 360 milhões (incluindo os estoques), o múltiplo sobe a US$ 7,2 mil.

Em março de 2006, um mês depois de vender 50% de Pasadena para a Petrobras, a própria Transcor Astra comprou outra refinaria nos EUA, na região de Seattle, pagando US$ 200 milhões, para uma capacidade de refino de 38 mil barris por dia, com múltiplo de US$ 5,2 mil por barril. Com essa referência, chegar-se-ia a um valor de US$ 526 milhões para 100% da refinaria texana comprada pela estatal brasileira na mesma época. Em maio de 2005, a americana Valero vendeu uma refinaria antiga em Denver (que precisaria de investimentos para reduzir o nível de enxofre dos derivados) por US$ 30 milhões, com capacidade de refino de 30 mil barris, com múltiplo de US$ 1 mil. Em agosto de 2006, o fundo canadense Harvest Energy comprou uma refinaria de 115 mil barris diários por US$ 1,6 bilhão, com múltiplo de US$ 13,9 mil por barril. Na operação da Astra com a Crown, o múltiplo ficou em apenas US$ 425 por barril, o mais barato.

O que mais parece estranho em relação aos preços?

A informação sobre o preço de compra da refinaria de Pasadena pela Astra, de US$ 42,5 milhões, aparece em um relatório anual da CNP (Compagnie Nationale à Portefeuille), empresa belga que controla a Transcor Energy, referente ao ano de 2005. A CNP, cujo site está fora do ar, pertence ao bilionário belga Albert Frère.

No ano seguinte, a CNP disse em seu relatório anual que conseguiu vender 50% da refinaria de Pasadena para a Petrobras, por US$ 330 milhões, o que lhe daria um lucro de US$ 150 milhões a US$ 180 milhões após impostos. Segundo a empresa, esse seria um ganho fora de “qualquer expectativa razoável”, trecho esse que foi destacado em relatório do TCU que investigou a aquisição. Passado mais um ano, contudo, a mesma CNP diz no relatório anual de 2006 que a venda dos 50% da refinaria para a Petrobras lhe deu um lucro de 75 milhões de euros (US$ 93 milhões da época). Por que o lucro ficou em metade do previsto?

A CNP menciona ainda, em seu relatório, que tinha direito a uma “alocação especial”, pelo seu relacionamento no mercado de trading, que lhe garantiria um retorno de 25 milhões de euros em 2007 e mais 17 milhões de euros em 2008, além da sua fatia de lucro na joint venture. A Petrobras não cita isso em seus comunicados, mas talvez isso explique o valor da segunda metade do negócio.

O que é a cláusula Marlim?

(…)

Essa cláusula garantiria retorno de 6,9% ao ano para a sócia belga, caso a Petrobras tivesse levado adiante seu plano de transformar a refinaria de Pasadena, para que ela processasse petróleo pesado, extraído do campo de Marlim, e não mais óleo leve, conforme seu projeto original. Esse tipo de transformação é chamado de “revamp”, uma modernização que inclui equipamentos mais caros, capazes de transformar óleo pesado (e portanto mais “pobre”) em diversos combustíveis, aumentando a margem. O retorno de 6,9% seria garantido com o ajuste do preço de venda do petróleo bruto da Petrobras para a refinaria. Ou seja, o petróleo seria vendido a preço de mercado. Mas caso fosse necessário, a Petrobras teria que reduzir o preço de venda para assegurar esse retorno para sua sócia na refinaria.

Em tese, como a mudança de configuração da unidade era do interesse da Petrobras, mas não necessariamente da Transcor Astra, que é focada no negócio de trading, a estatal brasileira teria oferecido essa garantia para “convencer” a sócia belga de que seria uma boa estratégia.

Contudo, como a mudança nunca foi feita, já que a Petrobras mudou de planos após a descoberta de viabilidade econômica do pré-sal, a cláusula nunca deveria ter sido aplicada. Não fica claro, entretanto, se ela de alguma forma influenciou a determinação do preço pela Petrobras pela segunda metade da refinaria. A estatal brasileira disse ao TCU que não.

Lucas Zanoni

15/02/2018 - 16h08

Onde vão enfiar a cara agora?

Paulo de Souza

25/03/2014 - 17h54

Imprensa canalha 0 X 1 Fatos.

Vitor

25/03/2014 - 14h26

Pô, você quer virar Coxinha?

Miguel Baia Bargas

25/03/2014 - 17h18

Muuuuuito interessante. Vou replicar o texto lá no blog.

Miguel

25/03/2014 - 13h20

1refinaria de petróleo no coração do império vale algo mais q dinheiro.

Izidorio

25/03/2014 - 09h27

Bom trabalho e grande decepção. Tudo que foi mostrado tentando explicar que o preço da refinaria valia o que a petrobras pagou, me deixa mais decepcionado e mostra o quanto são incompetentes esta turma que decidi o destino da nossa empresa. Coloca a refinaria a venda ver quanto a petrobras pagou e quanto vai receber pela venda, aí veremos o lucro ou prejuízo. Então saberemos se foi um bom negócio ou não.

Dada

25/03/2014 - 09h17

Nossa…que legal….

Pela sua lógica, em todos os aspectos foi um excelente negócio!!!

Acho que a Petrobras deveria fazer mais negócio como esse…Por que você não manda o CV para área comercial de uma grande corporação…afinal não é qualquer um que consegue fazer um transformar um prejuízo bilionário em um excelente negócio

João Brito

25/03/2014 - 11h56

O Miguel do Rosário é imbatível. É impressionante como um “blogueiro solitário” sem a estrutura dos grandes meios de comunicação (leia-se grana) consegue nos trazer tantas informações preciosas. A Globo bancou a ida de uma equipe de “jornalistas” ao Panamá para entrevistar um funcionário de uma empresa de advocacia sócio de mais de 1000 empresas, dentre elas, a controladora do hotel que ofereceu emprego a José Dirceu em Brasília. Custo com passagens, hospedagens e contratação de pessoal local não representa nada para a gigante Rede Globo. A propósito, aquela história do Panamá desapareceu da mídia quando se descobriu que a família do prefeito do Rio, o grupo Abril e um pastor brasileiro riquíssimo usaram os serviços do mesmo laranja panamenho.

Suzana Oliveira Lima

25/03/2014 - 10h32

Jul Iano Caio Joabe G Cavalcanti Marli Lima

Takeo Watashiwa Watashiwa

25/03/2014 - 06h43

Blog do Agenor Bevilacqua Sobrinho Miguel Baia Bargas Stanley Burburinho Conversa Afiada Oficial Viomundo Altamiro Afonso Borges Tijolaço

Miguel do Rosário

24/03/2014 - 23h58

Desespero? Por que? Quero um dia abastecer meu carro na Califórnia com gasolina de pasadena e pensar em vcs coxinha enquanto me dirijo a praia.

Flavius Augustus

24/03/2014 - 21h59

O seo Cafezinho está com um medaço danado! É, seo Cafezinho, a chapa tá esquentando… Tá desesperado, seo Cafezinho? Até ontem você tinha uma explicação… Estratégia! Pausa para risos: hahahaha! Viu que não cola e agora está provar que o preço pagou foi outro… Desespero, heim?

Celso Orrico

24/03/2014 - 21h52

Irineu, é só enviar para o email dos Senadores do PT que esta no site da Senado Federal..

Celso Orrico

24/03/2014 - 21h19

Miguel, parabéns mais uma vez pela pesquisa e tenacidade em busca da verdadeira negociação de Pasadena..não entendo como o Governo ou parlamentares do PT não desmontam mais esse factoide da midia golpista.

Abraços

marcos conceção

24/03/2014 - 20h20

amanha sai na primeira pagina da folha

luiz mattos

24/03/2014 - 20h11

Grande Miguel!

Leonardo M. G.

24/03/2014 - 19h27

Ou pelo menos o Chinaglia…

Miguel do Rosário

24/03/2014 - 17h18

Acho que todos eles lêem o Cafezinho. Assim espero.

Irineu

24/03/2014 - 17h14

Miguel, tem como informar algum senador do PT sobre o conteúdo desta matéria !!!!???